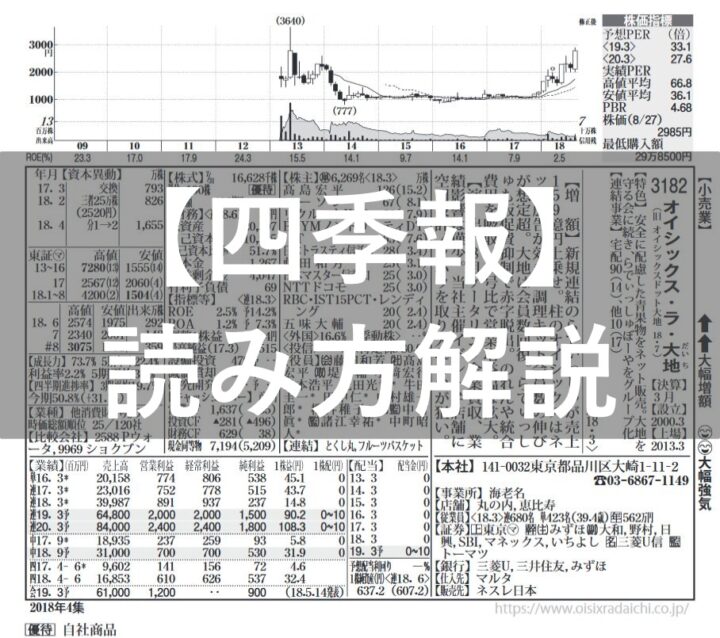

四季報の見方と、銘柄を探す方法を具体的に解説します。

四季報を買っても、実際どうやって銘柄を選べばよいのか分からない人も多いのではないでしょうか。

四季報に記載されている大量の項目を全部理解しようとすると、いくら時間があっても足りません。

そこで重要なポイントに要点を絞り、初心者でも自分で銘柄を探すことができるように具体的方法を解説します。

四季報で銘柄を探す2つのポイント

個人投資家が四季報で銘柄を探す目的は、大きく下記の2点があります。

この目的次第で見るポイントが変わってくるため、意識するようにしましょう。

①四季報の影響で株価が動く銘柄を見つける

四季報発売後、一部の銘柄は大きく株価が動きます。

四季報を読んだ読者が、四季報の記事の内容に反応して株を売買するためです。

そこで四季報読者が見ている、株価への影響が大きい項目をチェックする必要があります。

②まだ市場に見落とされている銘柄を見つける

四季報は、企業が直近で発表した決算の内容を反映しています。しかし四季報は決算発表後から日数が経過した後に発売されるため、既に株価が大きく動いていることも多いです。

とはいえ四季報の発売時点で、まだ上昇余地のある銘柄は沢山あります。

また、長期的視点で見て有望な銘柄も多く存在します。そのような市場に見落とされている銘柄を探す事で利益を上げることが可能になります。

①四季報記事の影響で株価の上がる銘柄の探し方

四季報の独自増額予想を確認する

四季報が株価に影響を与える最も大きな要因は、四季報の「独自増額」予想にあります。

独自増額予想とは、企業が発表した業績予想とは別に、四季報を発行している東洋経済社が独自に予想した企業業績の数字です。

これは「企業の業績予想が控え目である」ことを四季報が取材に基づき予想しているということを示しています。

この数字を見た個人投資家の買いが、四季報による株価上昇の大きな要因となっています。

ただし四季報の業績予想は外れることも多いです。

実際の企業の決算発表で、四季報予想以下の数字が出て失望売りされることもありますので注意しましょう。

ニコチャンマーク、ダブルニコチャンマークの有無を確認する

四季報の独自予想が企業予想より良い場合、右下の枠外にニコちゃんマーク「(^^)」がつけられます。

大幅に良い場合はダブルニコちゃんマーク((^^)マークが2個)つきます。

四季報を購入した読者は真っ先にこの銘柄に注目するため、特にチェックするべき項目となります。

四季報のキーワード【絶好調】【独自増額】等

四季報では各銘柄に、【○○○○】という見出しがつけられます。

この中でも定番の物があり、特に【絶好調】【独自増額】等といったキーワードは注目されます。

これらのキーワードが含まれた銘柄も重点的にチェックする対象になります。

四季報オンラインや四季報CD-ROMだと、これらのキーワードでスクリーニングすることができます。

テーマ株のキーワードや新製品の有無

新製品の発売等により企業に業態の変化があった場合、先行期待で株価も大きく上がる事があります。

特に、その時々で流行や話題になっているキーワードが含まれていると、テーマ株となって人気化する場合があります(例:ブーム時の「仮想通貨」等)。

四季報本文に、新しく新製品やテーマ株に関わるキーワードが登場していないかチェックする事が重要になります。

その際、四季報オンラインや四季報CD-ROMであれば前号との比較が容易にできます。

②まだ市場に見落とされている銘柄を見つける方法

まだ市場に見落とされている将来有望で割安な銘柄を探す方法です。ファンダメンタル投資の基本と言えます。

チャートをチェックする

四季報には各銘柄のチャートが掲載されています。これを見ることで、企業の状態をある程度イメージする事ができます。

チャートが右肩下がりの会社については、市場からそれだけの評価しか受けていないという事が分かります。

しかし逆に、直近で急騰している銘柄については、その企業に何が起きているのか注意して調べる必要があります。

時価総額が低い銘柄は避ける

トヨタやソフトバンク等、大型銘柄は大半の投資期間が調査・投資済みです。市場から見落とされている事はほとんどありません。

時価総額の大きい会社は基本的に成長の余地が小さいため、個人投資家が利益を上げる際の投資対象としては適していません。

また、個人投資家に人気の有名銘柄も既に株価が高い状態のことが多いです。

できるだけ時価総額が低く、あまり人気化していない銘柄の方が大きなリターンを得る可能性は大きくなります。

業績の成長性、四季報の矢印を確認する

昨年に比べ利益が成長している企業を探します。

基本的には営業利益、経常利益、一株利益が揃って伸びている企業が対象になります。

前号の四季報利益が伸びている企業は、枠外に矢印(↑、↑↑)が記載されます。銘柄を探す際の目安にするとよいでしょう。

業績アップの中身と理由を確認する

特に毎年右肩上がりで成長している企業は、長期投資の対象として望ましいと考えられます。

また、直近で急激に業績がアップしている企業も要注目です。

その原因が新製品の発表や企業の業態変化によるものであった場合、株価が大化けする初動の可能性があります。

ただし今回限りの一時的な利益ではない事を確認する事が必須となります。

不動産売却等による一時的な利益の場合、四季報の本文に記載されていることも多いです。

四季報の本文を必ず読み、気になる点があれば企業の決算短信や決算説明資料でチェックしましょう。

自己資本比率、営業キャッシュフローを確認する

企業の財務状況が悪い場合は、最悪倒産の危険性があるなどリスクが高い投資先になります。

最低限、自己資本比率と営業キャッシュフローは確認しておく必要があります。

自己資本比率は企業の業種によって平均値が異なるため一概には言えないのですが、同業種の中で極端に低い企業は注意した方がよいでしょう。

一般的には50%以上ある企業は安全性が高いと言われています。20%以下の極端に低い銘柄には注意した方がよいでしょう。

また営業キャッシュフローがマイナスの企業は財務面で危険性が高い可能性があります。マイナスの場合は原因について確認しましょう。

株主構成、浮動株数を確認する

企業の株主構成は重要な要素です。優秀な創業者が株を持っているオーナー企業の株価は大化けする事も多いです。

有力なファンドが買い始めた銘柄は株価の上昇が続くことが期待できます。

また浮動株数が少ない銘柄は、株が買われた際に大きく株価が上昇する可能性があります。

割安性(PER、PBR)を確認する

業績好調な企業は、既に人気化して大きく買われている場合があります。

企業の割安性を把握しておくため、PERやPBRはチェックしておきましょう。

しかしPERやPBRが低い、というだけでは株を買う理由にはなりません。

単に業績が悪く、それだけの評価しかされていない可能性もあります。

また不人気な業種の場合平均PERは低くなります。

さらに、大化けする銘柄の大半はPERは高いため、PERが高いという理由だけで投資対象から外すのも避けた方がよいでしょう。

あくまで株価の影響において最重要なのは企業業績の成長性です。現状割高な状態かどうか、確認する程度の目的で見るようにしましょう。

まとめ

四季報から銘柄を選ぶ際には、上記の重要なポイントに要点を絞り銘柄を探すことをおすすめします。

以上、会社四季報の読み方と銘柄の探し方の解説でした。